¿Qué es el apetito de riesgo para una empresa?

Cada decisión que tomas impacta el futuro de tu negocio. Pero, ¿estás tomando decisiones alineadas con el apetito de riesgo de tu empresa o simplemente reaccionas ante las circunstancias?

Imagina dos empresas del mismo sector, con el mismo reto: expandirse a un nuevo mercado.

-

Empresa A: Decide esperar, temerosa del impacto financiero y regulatorio.

-

Empresa B: Analiza su apetito de riesgo, evalúa los posibles escenarios y da el paso con confianza.

Ambas enfrentan riesgos, pero solo una los gestiona estratégicamente. La diferencia radica en la toma de decisiones basada en el apetito de riesgo.

Muchas empresas definen su apetito de riesgo en papel, pero no lo aplican al momento de decidir. Como resultado, o toman decisiones demasiado conservadoras y pierden oportunidades, o asumen riesgos sin evaluar su impacto.

Aquí es donde entra en juego un software de gestión de riesgos: permite tomar decisiones informadas, alineadas con la estrategia de la empresa.

¿Qué es el apetito de riesgo y cómo impacta en la toma de decisiones?

El apetito de riesgo se entiende como la capacidad que tiene una organización para asumir los riesgos en la búsqueda del cumplimiento de sus objetivos, en otras palabras, es la exposición de impactos que la empresa está dispuesta a afrontar o aceptar para alcanzar sus metas; además, es la forma cómo se prepara una compañía para enfrentar la sostenibilidad de la entidad de manera consciente, sistemática y disciplinada.

|

Tabla de contenido |

Si bien la junta directiva de una empresa sabe hasta dónde puede llegar, muchas veces el apetito de riesgo es ignorado, no solo a la hora de gestionar riesgos sino también al momento de establecer y evaluar prioridades estratégicas.

%209.54.48%20a.m..png?width=1586&height=936&name=Captura%20de%20pantalla%202024-12-27%20a%20la(s)%209.54.48%20a.m..png)

*Gráfica tomada del artículo "Definición e implantación de Apetito de Riesgo" realizado y publicado por el Instituto de Auditores Internos de España.

En general, el apetito de riesgo de una empresa depende de su industria, mercado, capacidad económica y de su cultura organizacional. Y aunque delimitar el apetito de riesgo es una obligación normativa, hay que tener en cuenta más allá de cumplir con la ley, es un elemento estratégico que contribuye a las buenas decisiones empresariales y fortalece el gobierno corporativo, así como la supervisión de riesgos.

El nivel de riesgo que la empresa está dispuesta a asumir, permite tomar mejores decisiones de acuerdo a los objetivos estratégicos. También es importante considerar la capacidad económica y las posibles pérdidas, por ejemplo, si en una oportunidad de inversión la probabilidad de pérdida es del 50 por ciento o más, lo recomendable es abstenerse de invertir: hay que analizar si puede tolerar esos riesgos o si podrían llevarla a la quiebra.

En este artículo podrás conocer qué es el apetito de riesgo, cuál es la diferencia con la tolerancia de riesgo, qué tener en cuenta a la hora de analizarlo y cómo usarlo para no equivocarse por no innovar o por exceder los límites en tu organización.

Pero antes de entrar en detalle, recuerda que la gestión de riesgos incluye identificar, evaluar y medir las amenazas que podrían afectar los objetivos organizacionales, pero conociéndolas a fondo, también podrían convertirse en una oportunidad.

Por eso, una adecuada identificación y gestión de riesgos ayuda a generar eficiencia en las operaciones financieras, a mejorar el desempeño de la compañía y a darle mayor valor a los procesos porque las incertidumbres se convierten en oportunidades y la organización se alinea con su entorno incierto.

Hoy las compañías deben trazar planes de gestión de riesgos que incluyan las nuevas tecnologías, las normas, los cambios en el mercado y en el país donde operan para identificar, analizar las incertidumbres y convertirlas en oportunidades para dar valor a la marca.

Cuando una empresa identifica y analiza los riesgos a los que está expuesta debe trazar los límites de aceptación de riesgos, saber qué riesgos está dispuesta a aceptar en la búsqueda de valor para alcanzar las metas, de acuerdo con la capacidad de la empresa y sus políticas de riesgo.

En la gestión de riesgos, el apetito de riesgo es lo primero que debe establecerse, porque al determinar el nivel de riesgo que enfrentará la empresa, se sabrá qué tantos recursos y esfuerzos se requieren para manejarlo y mitigar un posible impacto. De esa forma se previenen los riesgos financieros. Un ejemplo de esto son las inversiones.

Supongamos que existen dos portafolios de inversión diferentes. En el primero, el riesgo de pérdida es muy alto, pero el nivel de ganancia puede ser mayor en caso de que la inversión sea exitosa. En el segundo, el riesgo de pérdida es muy bajo, pero el margen de ganancia es muy pequeño.

¿Cuál de los dos es el más conveniente? Eso depende de los objetivos. Si se quiere tener una renta fija y asegurarse de no sufrir pérdidas significativas, tal vez el segundo sea el mejor. Pero, si lo que se busca es un mayor retorno de la inversión, convendría más el primero.

De esta misma forma funciona en el ámbito empresarial. El nivel de riesgo que está dispuesta a asumir la empresa conduce a la toma de decisiones, las direcciona.

Sin embargo, este nivel también puede ser relativo para una categoría específica de riesgo. Por ejemplo, según el objetivo estratégico de una organización, una empresa puede aceptar un alto nivel de riesgo para invertir. Pero si la inversión se hace en una empresa emergente y hay más de un 50% de probabilidad de perder la mitad del capital, la compañía se abstiene de invertir.

A esta desviación del apetito se le conoce como tolerancia al riesgo.

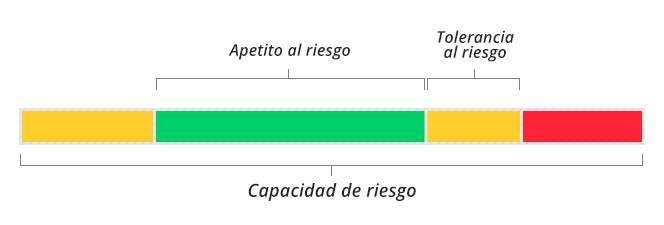

En esta figura se explican los dos conceptos. En cada uno de los extremos se ubica el mínimo y el máximo de riesgo que una empresa puede asumir, su capacidad total de riesgo.

El espacio verde, que está en el medio, es el apetito al riesgo, es decir, qué tanto riesgo la empresa está dispuesta a asumir.

Y, finalmente, el espacio amarillo que está después indica el nivel de tolerancia, o sea, el nivel aceptable de variación al riesgo que una empresa asume en un objetivo específico, como por ejemplo, invertir en una empresa emergente.

Según este esquema, el apetito al riesgo tiene un mayor alcance y depende de la misión general de la organización. Mientras que la tolerancia al riesgo apunta a objetivos más específicos y concretos.

El instituto de contadores públicos de Colombia explica las características de cada uno de estos términos:

Apetito de riesgo

-

La gerencia y la junta deben formular el apetito al riesgo a nivel de entidad.

-

Las compañías pueden expresar su apetito al riesgo como el equilibrio aceptable del crecimiento, los riesgos y el retorno, o como una medida de valor agregado para los accionistas ajustada al riesgo.

-

El apetito se puede definir mediante el uso de un mapa de riesgos.

-

Entidades, tales como organizaciones sin fines de lucro, expresan su apetito al riesgo como el nivel de riesgo que ellos aceptarían al proporcionar valor a sus partes relacionadas.

Tolerancia al riesgo

-

Es el nivel aceptable de variación en relación a la concesión de un objetivo.

-

La tolerancia al riesgo es medible, preferiblemente en las mismas unidades de los objetivos relacionados.

-

Al establecer la tolerancia al riesgo la gerencia considera la importancia relativa de los objetivos relacionados.

-

La tolerancia al riesgo se alinea con el apetito al riesgo. ¿Qué considera alto? ¿Qué exposición no está dispuesta a aceptar?

-

¿En qué tipo de escenarios se sentiría la gerencia incómoda de manejar o enfrentar?

¿Por qué es importante en la toma de decisiones?

Porque actúa como un marco de referencia para evaluar qué oportunidades aprovechar y cuáles evitar, garantizando que las decisiones estén alineadas con la estrategia y la sostenibilidad del negocio.

Si una empresa no define claramente su apetito de riesgo:

Puede ser demasiado conservadora, evitando riesgos a tal punto que pierde oportunidades de crecimiento.

O puede ser demasiado agresiva, asumiendo riesgos sin control que comprometan su estabilidad financiera y reputacional.

En un entorno altamente competitivo, el equilibrio entre tomar riesgos estratégicos y proteger la empresa es lo que distingue a los líderes del mercado.

Te dejamos un ejemplo con dos empresas del mismo sector que evalúan invertir en Inteligencia Artificial (IA)

| Escenario | Empresa con bajo apetito de riesgo | Empresa con alto apetito de riesgo |

|---|---|---|

| Expansión de IA | Solo adopta IA cuando ha sido ampliamente probada en su industria. | Invierte en IA emergente para innovar y diferenciarse. |

| Impacto | Pierde ventaja competitiva, pero evita riesgos financieros. | Asume costos iniciales altos, pero gana liderazgo en el mercado. |

¿Cómo calcular el apetito y la tolerancia al riesgo?

Como dijimos, esto dependerá de los objetivos estratégicos de cada empresa. Sin embargo, hay diferentes factores que se deben tener en cuenta para determinar el apetito y la tolerancia al riesgo:

-

El tipo de industria a la que pertenece la compañía.

-

La competencia.

-

Los objetivos organizacionales.

-

La capacidad financiera.

Además de esos elementos, el apetito y la tolerancia al riesgo dependen de aspectos circunstanciales, como el presupuesto, las habilidades del recurso humano, las tecnologías o los sistemas de los que dispone la compañía. Por tanto, siempre deben ser revisados periódicamente y modificados según se vaya transformando el contexto.

¿Qué tener en cuenta para evaluar el apetito de riesgo?

El Seminario sobre Métodos de Administración y Evaluación de Riesgos de la Universidad de Chile, asegura que “el apetito del riesgo es la cantidad de riesgo, a nivel global, que la administración y el directorio están dispuestos a aceptar en su búsqueda de valor. Refleja la filosofía de la administración de riesgo de la entidad e influencia la cultura y estilo de operación”.

Además, recomienda que el apetito de riesgo se considere a la hora de definir la estrategia y se alinee con esta porque permite el balance de la organización, las personas, los procesos y la infraestructura. “Es el balance aceptable entre las metas de crecimiento y entorno con los riesgos o cómo la medida de riesgo ajustado al valor agregado del accionista, puede expresarse en términos cuantitativos o cualitativos".

Al momento de analizar el apetito de riesgo, el Seminario sobre Métodos de Administración y Evaluación de Riesgos recomienda hacerse las siguientes preguntas:

-

¿Qué riesgos son aceptados y cuáles no en los negocios de la organización?

-

¿La empresa está conforme con la cantidad de riesgo aceptado para cada uno de los negocios?

-

¿La empresa está preparada para aceptar una mayor cantidad de riesgo y qué nivel de retorno requiere?

-

¿Hasta qué punto la empresa podría aceptar un mayor riesgo de la disminución de las utilidades marginales brutas para alcanzar una mayor participación de mercado?

Equilibra el apetito de riesgo

Tener un equilibrio en el apetito de riesgo es clave para la toma de decisiones, por ello, una organización no puede excederse ni tampoco equivocarse por no tomar ningún riesgo. Si es muy alto no podrá enfrentar adecuadamente las amenaza ni los impactos, lo que podría afectar su solidez y reputación; y si es muy bajo dejará pasar oportunidades de crecimiento y se quedará estancada, sin nuevos retos ni innovación.

Por eso, es necesario establecer un equilibrio en el apetito de riesgo, esto permite la toma de decisiones, fortalecer la comunicación y el gobierno corporativo, así como el análisis y supervisión de riesgos y activar una cultura de conciencia de riesgo.

Adicionalmente, conocer el perfil de riesgos de la organización implica tener una vista de alto nivel de los riesgos implícitos en el modelo de negocio, en las actividades clave y en los segmentos que son relevantes para sus principales partes interesadas.

Incertidumbre en la búsqueda de valor

En la búsqueda de dar valor a los usuarios, las empresas se enfrentan a distintas incertidumbres, esas situaciones en las que podría ocurrir un evento pero no se conoce a fondo la probabilidad ni el impacto que causaría.

Un ejemplo real es cuando una organización hace una inversión muy alta, pero no tiene la certeza del retorno porque fue un experimento o un nuevo producto que lanzó al mercado, Así la empresa haya hecho una investigación fuerte para conocer si tendría acogida o no, o si es una necesidad para los usuarios, existirá incertidumbre, un pronóstico imperfecto del futuro. lee: 3 tipos de indicadores para gestionar el riesgo.

La incertidumbre implica tanto amenazas como oportunidades y depende de la gestión de riesgos el resultado del uno o del otro. Para identificar, evaluar y manejar la incertidumbre hay que gestionar el riesgo de la organización.

Aunque una empresa tenga un nivel de incertidumbre alto, analizar la información de forma correcta, ayudará a reducirlo, sin embargo, esta no desaparecerá en su totalidad por más profundo y detallado que esté ese análisis. La falta de información puede traer riesgos y la empresa no sabrá si está en la capacidad de asumir o no esos riesgos ni cuál es el costo de estos.

El futuro, los cambios en el comportamiento y hábitos de los consumidores, así como la tecnología son algunas de las incertidumbres que más analizan las empresas. Para eso precisamente, es importante medir el apetito de riesgo.

Para comenzar, puedes usar una matriz de control que te ayude a evaluar la probabilidad vs. el impacto del riesgo para poder definirlos como aceptables, gerenciables o inaceptables y puedes hacerlo de una manera más simple y eficiente a través de una herramienta tecnológica como Pirani.

También te puede gustar

Artículos relacionados

Componentes del control interno de una empresa

¿Cómo implementar la cultura de riesgos dentro la organización?

Tipos de control interno de una empresa

3 técnicas sencillas para identificar el riesgo

Conozca cinco estrategias para gestionar riesgos

Comentarios (4)