Riesgos financieros: qué son y cuáles son sus tipos

¿Qué son los riesgos financieros?

Los riesgos financieros se entienden como la probabilidad de tener un resultado negativo e inesperado debido a factores internos o externos que afectan la estabilidad financiera de la empresa. Estos riesgos pueden surgir de causas específicas como decisiones operativas inadecuadas, fluctuaciones en el mercado, cambios en las tasas de interés, variaciones en los precios de los activos, problemas de liquidez o el incumplimiento de obligaciones financieras por parte de terceros.

El riesgo financiero es la posibilidad de que una inversión no genere el rendimiento esperado debido a factores como las fluctuaciones del mercado, el incumplimiento de pago por parte de deudores o cambios económicos en el sector. Este concepto abarca diversas situaciones que pueden afectar tanto a individuos como a empresas, siendo clave comprender sus tipos para gestionarlos de manera efectiva.

Entender y gestionar los riesgos financieros es fundamental para cualquier organización que quiera proteger su capital, tomar decisiones informadas y garantizar su sostenibilidad en el tiempo. En un entorno económico cambiante, conocer los riesgos financieros puede marcar la diferencia entre el éxito y el fracaso.

Es por eso que te traemos este artículo donde desglosaremos lo que necesitas saber sobre riesgo financiero, los tipos que existen, cómo puedes medirlos y gestionarlos de manera acertada.

|

Tabla de contenido |

¿Cuál es la importancia de conocer los riesgos financieros?

La importancia de los riesgos financieros radica en su capacidad para afectar la estabilidad y sostenibilidad de una empresa. Estos riesgos pueden tener consecuencias graves, tanto a corto como a largo plazo, si no se gestionan adecuadamente.

Conocer estos factores de riesgo ayuda a:

- Proteger el capital empresarial.

- Evitar pérdidas económicas que puedan comprometer la continuidad de la empresa.

- Tomar decisiones más informadas y alineadas con las realidades del entorno financiero.

- Reducir riesgos legales y cumplir con normativas.

- Fortalecer la confianza de inversionistas y otros stakeholders.

- Facilitar la planificación y previsión financiera a largo plazo.

Si quieres conocer un marco para gestionar o identificar el riesgo en tu organización, te invitamos a conocer COSO, una visión 360° para gestionar el riesgo.

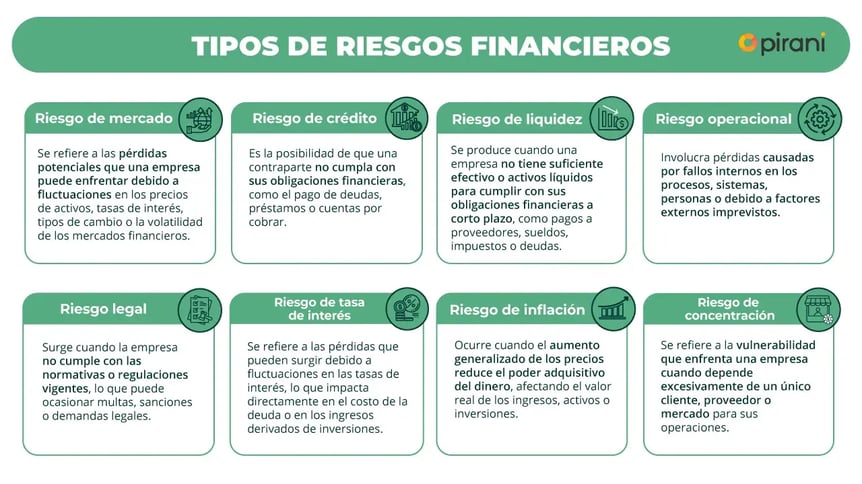

8 tipos de riesgos financieros

Ahora que ya sabes qué son los riesgos financieros y su importancia, te presentamos los 8 tipos de riesgos financieros que existen, sus características, ejemplos prácticos y cómo gestionarlos.

- Riesgo de mercado

- Riesgo de crédito

- Riesgo de liquidez

- Riesgo operacional

- Riesgo legal

- Riesgo de tasa de interés

- Riesgo de inflación

- Riesgo de concentración

1. Riesgo de mercado

El riesgo de mercado se refiere a las pérdidas potenciales que una empresa puede enfrentar debido a fluctuaciones en los precios de activos, tasas de interés, tipos de cambio o la volatilidad de los mercados financieros. Estos cambios pueden ser influenciados por factores macroeconómicos, eventos políticos, desastres naturales o variaciones en la oferta y demanda global.

El riesgo de mercado se origina en gran parte por las incertidumbres económicas, lo cual puede impactar en el rendimiento de todas las empresas y no de una sola en particular. La variación en los precios de los activos, de los pasivos y de los derivados forma parte de esas fuentes de riesgo.

¿Cuáles son sus características?

Entre sus principales características se encuentran el impacto directo de las variaciones en el mercado, la afectación de activos como acciones, bonos, divisas y materias primas, y su vinculación a factores externos como crisis económicas, inestabilidad política o choques en la oferta y demanda global.

Por ejemplo: Una compañía mexicana exporta productos a Estados Unidos. Si el valor del peso mexicano cae frente al dólar estadounidense debido a cambios en las tasas de interés o inestabilidad política, los ingresos de la empresa en dólares se verán reducidos cuando los convierta a pesos, afectando negativamente sus ganancias.

2. Riesgo de crédito

El riesgo de crédito se refiere a la posibilidad de que una contraparte no cumpla con sus obligaciones financieras, como el pago de deudas, préstamos o cuentas por cobrar. Este riesgo surge cuando una empresa depende de la solvencia de sus clientes, proveedores o instituciones financieras, y el incumplimiento de estos compromisos puede resultar en pérdidas financieras para la empresa.

Existen 2 clases de riesgo de crédito: el minorista y el mayorista.

El primero alude al riesgo que se produce al financiar personas y pequeñas empresas, ya sea a través de hipotecas, tarjetas o cualquier otra forma de crédito.

El crédito mayorista, por su parte, se origina por las propias inversiones que hace la organización, ya sean ventas de activos financieros, fusión o adquisición de empresas.

El caso de las hipotecas subprime en Estados Unidos, que produjeron la crisis económica del 2008, explica cómo el riesgo de crédito se materializa cuando no se gestiona de forma adecuada.

Las hipotecas subprime eran créditos de alto riesgo, de intereses elevados, que se otorgaban a personas sin trabajo o que carecían de ingresos estables.

Los bancos empezaron a ampliar el perfil de los solicitantes de hipotecas estilo subprime con el fin de aumentar los ingresos. Sin embargo, como los solicitantes no podían pagar, la morosidad de las deudas aumentó.

Esta situación ocasionó la quiebra de miles de bancos en Estados Unidos y comprometió el buen nombre de algunos otros, como el banco JP Morgan Chase.

¿Cuáles son sus características?

Este riesgo está relacionado con la solvencia de los deudores y su capacidad de cumplir con los pagos acordados. Afecta las relaciones comerciales, así como los préstamos y financiamientos otorgados por la empresa y puede incluir riesgos de impagos, retrasos en los pagos o incumplimiento de contratos, lo que impacta negativamente en la liquidez y estabilidad financiera de la empresa.

Por ejemplo: Un negocio proveedor de materiales para la construcción otorga crédito a un cliente para que pague en 60 días. Si, debido a problemas financieros o mala gestión, el cliente no cumple con el pago en la fecha acordada, la empresa proveedora enfrenta un riesgo de crédito. Esto no solo afecta el flujo de caja de la empresa, sino que también puede poner en riesgo su capacidad para cubrir sus propios compromisos financieros, como sueldos, pagos a proveedores o préstamos.

¿Quieres seguir profundizando? Te dejamos un artículo donde te contamos cómo gestionar el riesgo de crédito.

3. Riesgo de liquidez

El riesgo de liquidez se produce cuando una empresa no tiene suficiente efectivo o activos líquidos para cumplir con sus obligaciones financieras a corto plazo, como pagos a proveedores, sueldos, impuestos o deudas. Este riesgo puede surgir por una mala gestión del flujo de caja, un desajuste entre los ingresos y los pagos, o por dificultades para convertir activos en efectivo rápidamente, lo que podría poner en peligro la estabilidad financiera de la empresa.

¿Cuáles son sus características?

Afecta directamente la capacidad de la empresa para operar diariamente, puede surgir debido a una mala gestión del flujo de efectivo, crisis externas o cambios imprevistos en las condiciones del mercado. Además, este riesgo puede llevar a problemas de solvencia y dificultar el acceso a financiamiento, lo que impacta la estabilidad financiera de la empresa.

Por ejemplo: Un empresa que fabrica productos electrónicos ha tenido un buen año de ventas, pero sus clientes tienen condiciones de pago a 90 días. Sin embargo, la empresa tiene que pagar a sus proveedores y cubrir sus costos operativos cada mes. Si no tiene suficiente efectivo disponible debido a la falta de pagos inmediatos, podría enfrentar dificultades para cubrir sus compromisos a corto plazo, como salarios o facturas.

4. Riesgo operacional

El riesgo operacional involucra pérdidas causadas por fallos internos en los procesos, sistemas, personas o debido a factores externos imprevistos. Este tipo de riesgo puede originarse por errores humanos, fallos en la tecnología, fraudes internos, problemas en la cadena de suministro o desastres naturales. La gestión inadecuada de estos aspectos puede afectar la eficiencia operativa de la empresa, generar costos inesperados y, en algunos casos, dañar la reputación y la confianza de los clientes.

Estos riesgos pueden evitarse si se considera que un riesgo específico puede desencadenar otros tantos. Una máquina que se quiebra, por ejemplo, no implica solamente un gasto para repararla. También provoca pérdidas por haber interrumpido la producción, lo cual puede llevar a un atraso en las entregas del producto e incluso afectar la reputación de la empresa.

Registrate en Pirani gratis y conoce cómo puedes identificar y gestionar riesgos operacionales de tu organización, o agenda una reunión de 15 minutos con uno de nuestros expertos, para despejar todas tus dudas.

¿Cuáles son sus características?

Se caracteriza por errores humanos, fallos tecnológicos o problemas en los procesos de producción. También está relacionado con los fallos internos de la empresa que afectan la eficiencia operativa y abarca tanto la seguridad física, como la cibernética e involucra vulnerabilidades que pueden surgir en el manejo de datos, infraestructuras y sistemas de gestión.

Un ejemplo: Una empresa de manufactura tiene un proceso de producción automatizado que depende de maquinaria especializada. Un día, una de las máquinas más importantes se avería por falta de mantenimiento preventivo, lo que detiene la producción durante varias horas. Esto genera un retraso en la entrega de productos a los clientes y una pérdida de ingresos.

Descarga el manual que preparamos sobre el sistema de gestión de riesgos operacional en Pirani.

5. Riesgo legal

El riesgo legal surge cuando la empresa no cumple con las normativas o regulaciones vigentes, lo que puede ocasionar multas, sanciones o demandas legales. Este tipo de riesgo está relacionado con la falta de cumplimiento de leyes locales o internacionales, regulaciones del sector, derechos de propiedad intelectual o contratos comerciales. Además, el riesgo legal puede dañar la reputación de la empresa, generar costos imprevistos y afectar su continuidad operativa.

¿Cuáles son sus características?

Este riesgo afecta la integridad legal y el cumplimiento normativo de la empresa, está vinculado tanto a leyes locales como internacionales e involucra aspectos como contratos, regulaciones fiscales, comerciales y de propiedad intelectual. Además, puede derivar de la falta de actualización en las normativas, lo que puede llevar a sanciones o acciones legales que dañen la reputación y estabilidad financiera de la empresa.

Un ejemplo: Una empresa de alimentos no cumple con las regulaciones de etiquetado de productos en su país y lanza un lote de productos sin indicar correctamente los ingredientes y alérgenos en el empaque. Un consumidor con alergias alimentarias compra el producto, no encuentra la información relevante y sufre una reacción grave. El consumidor decide demandar a la empresa por no cumplir con las normativas de seguridad alimentaria. Como resultado, la empresa enfrenta una demanda legal, una multa significativa por no cumplir con las regulaciones de etiquetado y un daño considerable a su reputación, lo que impacta negativamente en sus ventas y relaciones con distribuidores.

6. Riesgo de tasa de interés

El riesgo de tasa de interés se refiere a las pérdidas que pueden surgir debido a fluctuaciones en las tasas de interés, lo que impacta directamente en el costo de la deuda o en los ingresos derivados de inversiones. Un aumento en las tasas de interés puede incrementar el costo de los préstamos a corto y largo plazo, mientras que una disminución podría reducir los rendimientos de las inversiones fijas, afectando así la rentabilidad y la estabilidad financiera de la empresa.

¿Cuáles son sus características?

Tiene impacto en los préstamos con tasas variables, donde un aumento de las tasas eleva el costo de la deuda, afecta la valoración de activos financieros, como bonos, y puede reducir los ingresos provenientes de inversiones fijas y está estrechamente vinculado con las políticas monetarias de los bancos centrales y los movimientos en los mercados financieros, los cuales provocan fluctuaciones en las tasas de interés.

Un ejemplo: La empresa XYZ tiene un préstamo de $1 millón con una tasa de interés variable, que está vinculada a las tasas de interés del mercado. Si los bancos centrales deciden aumentar las tasas de interés para frenar la inflación, el costo de la deuda de la empresa también aumenta, ya que las tasas variables suben. Esto eleva el monto que la empresa tiene que pagar mensualmente en concepto de intereses, afectando su flujo de efectivo y reduciendo la rentabilidad. Como resultado, la empresa podría enfrentar dificultades para cubrir sus obligaciones financieras, lo que afectaría su estabilidad económica.

7. Riesgo de inflación

El tipo de riesgo de inflación ocurre cuando el aumento generalizado de los precios reduce el poder adquisitivo del dinero, afectando el valor real de los ingresos, activos o inversiones. En un entorno inflacionario, los costos operativos de las empresas suelen aumentar, lo que puede afectar sus márgenes de ganancia. Además, las inversiones realizadas en activos con rendimientos fijos pueden perder valor en términos reales si la inflación supera los rendimientos obtenidos.

¿Cuáles son sus características?

Este riesgo se caracteristica por la disminución del poder adquisitivo de la empresa, ya que el aumento de los precios reduce el valor real de sus ingresos y activos. También incrementa los costos operativos, elevando los gastos de producción, distribución y otros procesos clave, lo que afecta los márgenes de rentabilidad y puede restringir la capacidad de inversión de la empresa, ya que una mayor parte del capital disponible se destina a cubrir los costos crecientes.

Un ejemplo: Una cadena de restaurantes en Argentina experimenta un aumento significativo en la inflación, lo que provoca un incremento en los precios de los alimentos, servicios públicos y salarios. A pesar de que la demanda de sus productos se mantiene constante, los costos de los insumos se disparan, lo que reduce sus márgenes de ganancia. Para mantener la rentabilidad, la cadena de restaurantes se ve obligada a subir los precios de los menús, lo que podría afectar la lealtad de los clientes y su posición competitiva en el mercado local.

8. Riesgo de concentración

El riesgo de concentración se refiere a la vulnerabilidad que enfrenta una empresa cuando depende excesivamente de un único cliente, proveedor o mercado para sus operaciones. Esta dependencia puede poner en peligro la estabilidad financiera de la empresa si se presentan cambios adversos en esas relaciones clave, como una pérdida de cliente, un aumento de costos por parte de un proveedor o una crisis en el mercado al que se dirige la mayor parte de sus productos o servicios.

¿Cuáles son sus características?

Este riesgo afecta directamente la estabilidad financiera de una empresa, especialmente cuando depende en gran medida de una sola fuente de ingresos, como un único cliente, proveedor o mercado. Esta dependencia aumenta la vulnerabilidad ante eventos imprevistos, como cambios en la relación comercial, quiebras o fluctuaciones del mercado. El riesgo de concentración puede ser aún más crítico en mercados limitados o altamente competitivos, donde las alternativas son escasas y las empresas dependen de un número reducido de actores clave.

Un ejemplo: Una empresa fabricante de componentes electrónicos que depende al 80% de sus ventas de un solo cliente, una gran empresa de tecnología, se enfrenta a un riesgo de concentración. Si el cliente decide cambiar de proveedor o reduce sus pedidos debido a una crisis interna, la empresa proveedora podría enfrentar grandes pérdidas de ingresos, afectando seriamente su estabilidad financiera. Este tipo de dependencia también limita la capacidad de la empresa para diversificar su base de clientes, lo que aumenta su vulnerabilidad a cambios en las decisiones de ese único cliente.

¿Cómo gestionar los riesgos financieros?

Te contamos cómo gestionar estos riesgos, anticiparte a los desafíos y a tomar decisiones informadas para asegurar su éxito a largo plazo.

- Identifica los riesgos financieros: El primer paso es reconocer los riesgos financieros a los que tu empresa está expuesta.

- Evalúa y cuantifica los riesgos: Una vez identificados los riesgos, debes evaluar su probabilidad y el impacto potencial en las finanzas de la empresa. Esto puede hacerse utilizando herramientas como análisis de sensibilidad, valor en riesgo y escenarios de estrés.

- Mitiga los riesgos: Existe diversas estrategias para mitigarlo dependiendo el tipo de riesgo, pero entre las principales está la cobertura financiera (hedging), diversificación, evaluación de crédito, control de flujo de efectivoy seguro de riesgo.

- Implementa de controles internos: Es importante tener controles y procedimientos bien definidos para la identificación temprana de los riesgos y una reacción rápida ante cualquier desviación.

- Estable de un plan de contingencia: La gestión de riesgos financieros también implica la preparación para lo inesperado. Desarrollar planes de contingencia para situaciones como la insolvencia de un cliente clave o la caída abrupta de los mercados financieros ayudará a la empresa a reaccionar rápidamente y mitigar el impacto en sus finanzas.

- Monitorea: Los riesgos financieros no son estáticos, por lo que deben ser monitoreados de manera continua, a través de revisión de políticas y estrategias e informes periódicos.

- Cultura organizacional: Fomentar una cultura de gestión de riesgos dentro de la empresa es clave. Esto implica capacitar a los empleados en la identificación de riesgos y en la toma de decisiones informadas en todos los niveles.

¿Cómo se miden los riesgos financieros?

Mencionamos que una forma de gestionar estos riesgos es a través de la evaluación y el monitoreo del riesgo pero queremos profundizar en las metodologías y herramientas que se usan para medir este tipo de riesgos. Acá te contamos los principales:

1. Análisis de sensibilidad

Este análisis evalúa cómo las variaciones en una o más variables clave pueden afectar el resultado financiero de una empresa. Se utiliza para medir el impacto de cambios en variables como tasas de interés, precios de activos, tipo de cambio, entre otros. Este análisis ayuda a las empresas a comprender la magnitud de los posibles cambios en su desempeño financiero ante fluctuaciones de estas variables.

2. Valor en riesgo

Esta es una de las herramientas más comunes para medir el riesgo de mercado. Estima la pérdida máxima esperada de un activo o portafolio durante un período específico, bajo condiciones normales del mercado y con un nivel de confianza determinado.

3. Análisis de escenarios

El análisis de escenarios implica examinar diferentes posibles futuros (escenarios) que podrían afectar a una empresa. Este enfoque permite identificar cómo eventos hipotéticos pueden alterar el desempeño financiero, como un cambio en la economía global, una crisis financiera o un desastre natural.

4. Simulación de Monte Carlo

Uno de los más populares es la simulación de Monte Carlo, consiste en una técnica avanzada que utiliza simulaciones aleatorias para estimar el impacto de diferentes riesgos sobre los resultados financieros. Es particularmente útil para evaluar riesgos que involucran múltiples variables inciertas y complejas.

5. Coeficiente de correlación

La correlación mide cómo se mueven dos variables en relación una con otra. En el contexto de los riesgos financieros, la correlación se utiliza para entender la relación entre diferentes activos financieros, lo que ayuda a gestionar el riesgo de mercado y la diversificación de las carteras de inversión.

6. Ratios financieros

Los ratios financieros, como el ratio de liquidez, el ratio de endeudamiento o el ratio de rentabilidad, son indicadores clave que permiten medir el riesgo financiero desde una perspectiva interna. Estos ratios permiten evaluar la capacidad de la empresa para enfrentar sus obligaciones financieras, su nivel de endeudamiento y su rentabilidad frente a posibles caídas del mercado.

7. Pruebas de estrés

Las pruebas de estrés son simulaciones que ayudan a evaluar cómo las empresas se comportarían ante condiciones extremas del mercado o eventos inesperados, como crisis financieras o caídas abruptas en el mercado de activos. Estas pruebas permiten medir la resiliencia de una empresa frente a situaciones fuera de lo común.

8. Análisis de probabilidad de incumplimiento y Pérdida dada el incumplimiento

Estas son métricas utilizadas en el riesgo de crédito. La probabilidad de incumplimiento mide la probabilidad de que un prestatario no cumpla con sus pagos, mientras que la pérdida dada el incumplimiento mide la pérdida esperada si ocurre el incumplimiento. Estas métricas se utilizan para evaluar la calidad crediticia de los clientes y calcular las provisiones por riesgo crediticio.

En Pirani tuvimos un foro sobre la evaluación y cuantificación del riesgo con grandes expertos de Latinoamérica, puedes revisar la grabación completa.

Ahora ya sabes qué son los riesgos financieros, cuáles son sus tipos, algunos ejemplos, cómo debes gestionarlos y medirlos. Cuéntanos en los los comentarios qué te pareció el contenido que creamos para ti y qué otros temas te gustaría aprender del mundo de la gestión de riesgos.

¡Te leemos!

También te puede gustar

Artículos relacionados

Cómo elaborar una política de gestión de riesgos

Controles en gestión de riesgos: La clave para minimizar amenazas

Conoce cuáles son las fases que se implementan en Sarlaft

Componentes del control interno de una empresa

¿Qué elementos debe tener un ambiente de control interno?

Comentarios (6)